英国的税收政策对满足移民英国条件的申请人有何影响?

移民英国不仅仅涉及签证、工作和居留等方面的问题,还需要深入理解该国的税收政策。税务问题是移民过程中不可忽视的关键因素,尤其对那些计划经过投资、创业或工作途径移民的申请人。英国的税收制度对个人收入、企业收入以及全球资产都有严格的规定,理解这些政策能够帮助申请人较好地规划财务,以符合移民要求并确保合规。

英国税收制度的

英国的税收制度相对复杂,涉及多种税种,如个人所得税、资本利得税、公司税和遗产税等。每一种税种都对不同类别的收入和资产产生影响,特别是对移民申请者,这些税务规定关系到在英国生活和工作的财务规划。

个人所得税(IncomeTax)

英国的个人所得税是申请人需要重点了解的税种。所得税是基于个人的收入水平逐步递增的,目前的标准税率为20%,而较高收入者可能需要支付40%或45%的高税率。对移民申请人来说,了解这些税率有利于规划移民后的生活成本,并确保其收入水平能够应对相应的税务支出。

资本利得税(CapitalGainsTax)

移民英国的投资者需要特别关注资本利得税。如果申请人拥有房产、股票或其他资产,并在移民过程中进行买卖交易,可能会被征收资本利得税。资本利得税的税率根据纳税人的收入级别而定,常常为10%至28%不等。

公司税(CorporationTax)

对那些经过企业家签证或投资移民计划移民的申请人来说,公司税是一个重要考量。公司税目前的税率为19%,但政府计划逐步上调。创业移民和投资者应确保其企业结构和运营符合英国税务规定,以避免潜在的税务问题。

税收居民身份与全球收入

在移民英国后,申请人必须考虑其税收居民身份的变化。英国的税收制度对全球收入有严格的要求,尤其是对那些高净值人士或投资者。

税收居民身份的确定

英国税务局(HMRC)#居住地测试”来确定个人的税收居民身份。如果申请人在英国每年居住超过183天,便被视为英国税收居民,需对其全球收入进行纳税申报。这意味着移民者不仅需要缴纳其在英国获得的收入税,还需申报世界范围内的收入,并根据双重征税协议决定是否需要缴纳额外的税款。

全球收入的申报与税务筹划

移民者应特别注意其在其他国家的资产和收入,尤其是投资和商业收入。如果申请人是非英国税收居民,但在英国拥有收入来源,则需要根据具体情况进行纳税。为了避免被征收双重税,许多国家与英国签订了双重税收协议,移民者可以经过专业的税务规划减少或避免双重纳税。

移民途径与税务考量

不同的移民途径对税务的要求也有所不同,申请人在选择移民途径时需要考虑到以上税务负担。

投资移民与税务要求

对经过投资移民途径申请英国签证的高净值人士,税务规划至关重要。英国的投资移民签证要求申请人投资至少200万英镑到英国政府批准的投资项目中。这类投资可能涉及股票、债券等资产,产生的收益需按英国税收政策缴纳资本利得税。投资者在选择投资项目时,需要全面了解潜在的税务责任,并确保投资收益能够在英国的税务框架下合法申报。

企业家签证与公司税规划

企业家签证申请人经过在英国创业获得移民资格。成立公司并运营业务时,申请人需要注册为纳税人,并每年向英国税务局提交公司税申报表。了解公司税的相关政策和如何经过合理的公司结构进行税务优化,会有利于企业主较好地管理其业务财务,并为未来的移民申请铺平道路。

高技术工人签证(SkilledWorkerVisa)与个税影响

技术工人移民途径的申请人常常在英国就业,其收入将直接受英国的个人所得税影响。雇主会根据员工的收入代扣所得税,这意味着申请人在接受工作邀请时,应考虑到税后收入是否符合生活开支的预期。技术工人签证持有者的税务申报较为简单,但了解英国的税收制度,特别是个人免税额和税率,可以帮助他们较好地规划生活成本。

避税与税务合规的挑战

对新移民而言,避免潜在的税务风险同样重要。合规税务申报不仅能减少未来的麻烦,还能防止因避税或申报不当带来的法律后果。

合法的税务规划与避税行为

英国税务局对逃税和避税行为采取严厉措施。移民者需要确保其所有资产和收入都如实申报。

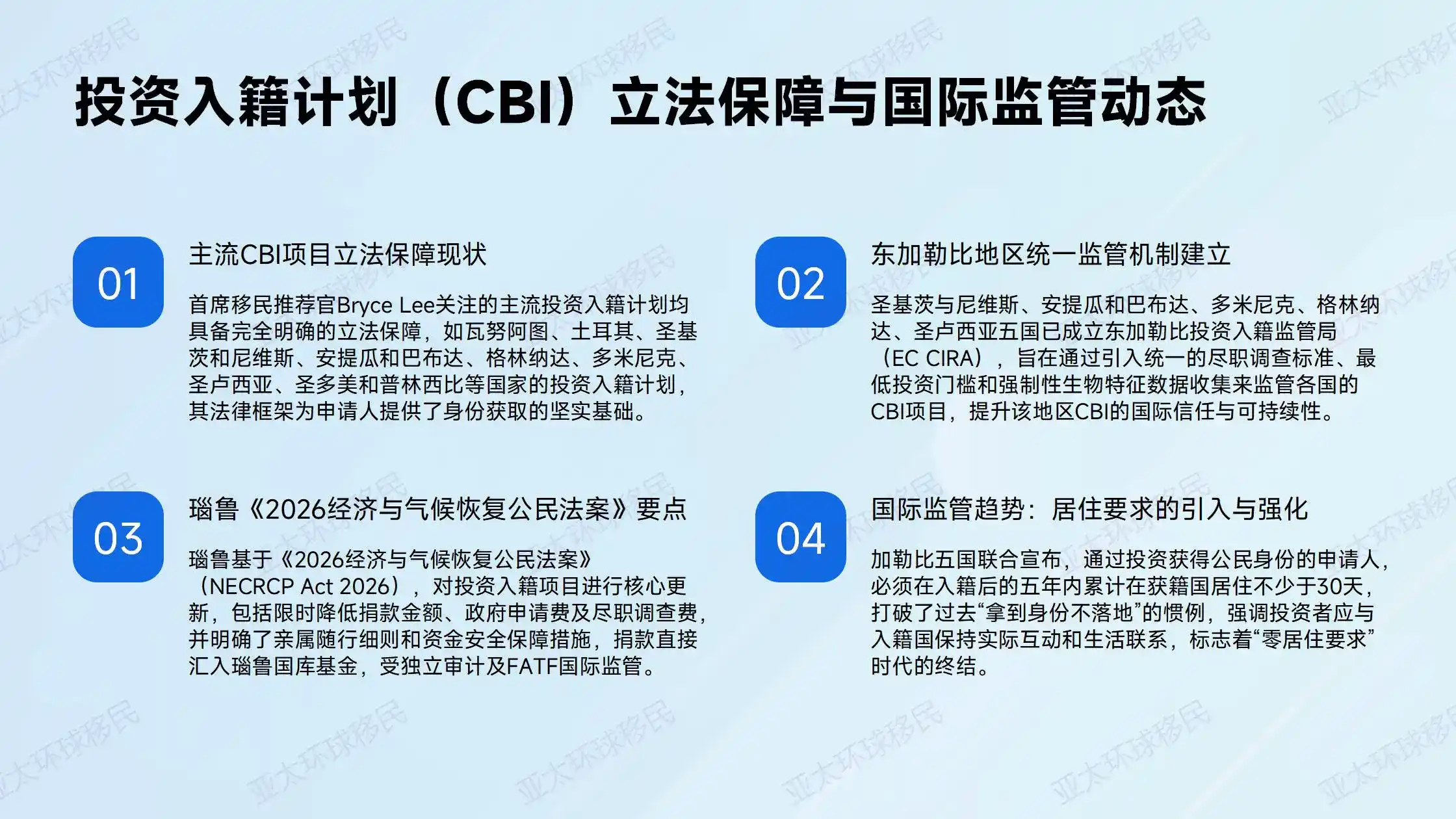

税务信息交换与透明化管理

英国与多个国家和地区签订了税务信息交换协议,允许各国之间共享纳税人的金融和税务信息。这意味着移民者在世界范围内的银行账户、投资收益等信息都会被报告给英国税务局。移民者应确保所有国际收入和资产得到充分披露,以避免因信息不符导致的税务调查和罚款。

规划税务与移民成功的关系

税务规划不仅能帮助移民者优化财务,还可以直接影响移民申请的成功率。英国移民局在评估申请人财务状况时,会特别关注申请人的纳税记录以及是否存在与税务相关的问题。

财务记录对移民申请的影响

不管是经过企业家签证还是投资移民,申请人需要提供详细的财务记录,证明其资金的合法来源和财务合规性。如果申请人在移民申请前没有对其全球收入进行适当的税务申报,可能会影响申请的经过率。良好的税务记录也是未来申请永居或公民身份时的重要考量因素。

长期税务规划与移民目标

许多移民者计划在英国长期居住甚至申请公民身份。长期的税务规划至关重要。在移民英国前,申请人应对其全球资产进行评估,并根据英国的税务政策进行重新分配。

英国的税收政策对移民者有着直接的影响,尤其对那些希望经过投资或企业家途径移民的人士。理解税收制度、规划全球资产以及合理进行税务申报,会有利于申请人不仅顺利移民,还能在英国建立稳定的财务基础。税务合规是移民过程中的重要组成部分,移民者在进入英国之前,需全面评估自身的税务责任,并根据英国的税务法规进行适当的调整和规划。

全国免费咨询热线

全国免费咨询热线